10月28日晚间,上交所正式受理了影石创新科技股份有限公司(以下简称“影石创新”)的科创板IPO申请。据投股书披露,本次拟发行股份不超过4000万股,募资4.64亿元。

意味着自2012年VR行业兴起至今,国内首家VR企业来A股了。

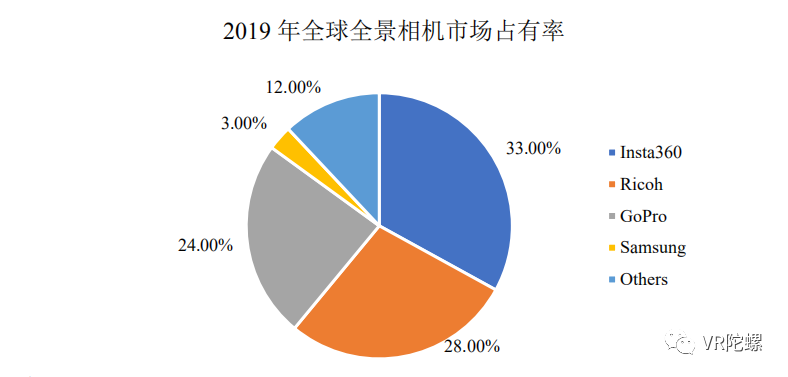

从白手起家投身VR行业一手打造新影像品牌Insta360 影石到以三年间最高净利润达5628.05万元,全景相机全球市场占有率达33%的成绩交出排名第一的满分答卷,这五年来无不透露着创始人刘靖康对于VR行业及全景相机市场定位的深谋远虑。

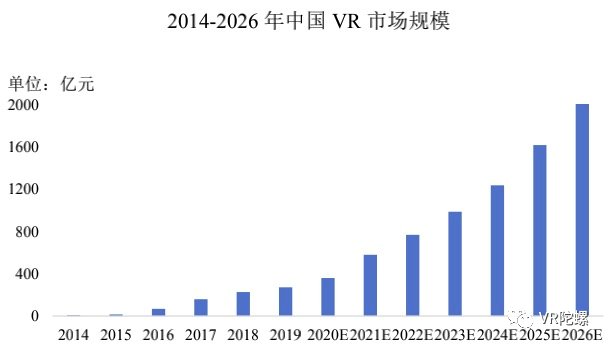

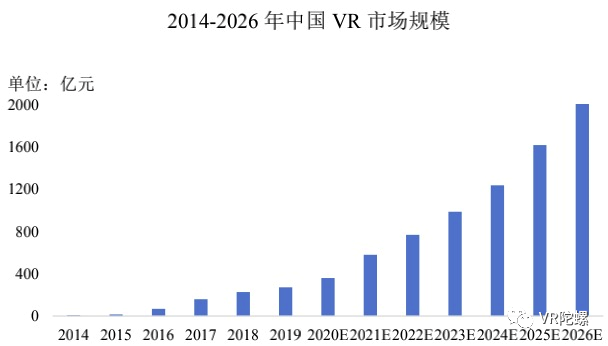

数据来源:Greenlight Insights

经过多轮融资,最终进军A股市场

与“影石创新”相比,其旗下品牌Insta360 影石在市场上更广为人知。据Insta360 影石介绍,在全景相机领域,公司凭借先进的研发技术及产品优势,已成长为全球全景相机行业的领先企业。

Insta360 影石近年业绩翻倍增长,主要收入为境外销售。据招股书显示,2017年至2020年上半年,Insta360 影石营业收入分别为 15945.61万元、25822.65 万元、58783.74 万元和 35305.59 万元,保持快速增长态势。净利润分别为621.15万元、1828.70万元、5628.05万元和5572.84万元。

对于此次IPO,Insta360 影石表示,目前公司在融资渠道方面与同行业上市公司存在一定差距,自有资金无法完全满足公司增长期发展的资金投入需求,为进一步提升竞争力,扩大市场份额,公司拟通过A股上市融资解决融资渠道单一的问题。

而此次进军A股,Insta360 影石拟募资4.64亿元,承诺占发行后总股本的比例不低于10%。

该募资将投向两个项目,分别为智能影像设备生产基地建设项目、Insta360 影石深圳研发中心建设项目,拟分别投入募集资金1.95亿元、2.68亿元。

4月21日,Insta360 影石宣布完成数千万美元D轮融资,这也是其上市前的最后一轮融资,投资方包括中信证券、金石资本、招商局伊敦基金、招商局中国基金、基石资本与利得资本。

更早之前,Insta360 影石已完成总计5轮融资,投资方包括IDG资本及创业邦天使基金、启明创投、迅雷网络、苏宁集团麦高控股、华金资本、朗玛峰创投等。经过亿元级的融资,Insta360 影石处于快速发展中。在2018年销售规模4亿、2019年销售规模9亿,75%出口欧美,产品毛利高达60%起。

IPO前,Insta360 影石的前三大机构投资方分别为IDG资本、启明创投和迅雷。目前董事会由12人构成,其中创始人刘靖康为董事长,IDG资本合伙人童晨、启明创投合伙人叶冠泰等担任董事,峰瑞资本创始合伙人李丰则担任独立董事。

在股权份额上,Insta360 影石一共进行了6次增资。最近一次是2019年10月,Insta360 影石进行了第六次增资,由中证投资、金石智娱等共6名新增股东以货币方式增资14500万元,其中中证投资、金石智娱均增资3500万元。该次增资完成后,中证投资、金石智娱均持有Insta360 影石1.75%的股份,北京岚锋创视网络科技有限公司(Insta360影石品牌母公司)继续成为公司控股股东,持有发行人29.9376%的股份,较第5次而言降低约2.34%。

伴随着近400页招股书的披露,影石创新自2015年创立至今的诸多发展细节也展现在公众面前。借此机会,不妨回顾一下影石创新一路以来的发展历程,并通过对其历代产品市场定位和公司重大事件的解读,看看为何VR行业第一家上市公司注定是影石创新。

VR企业“千千万”,为啥Insta360 影石能上市?

时间轴退回到2015年,那会VR概念主要在中国一线城市以及科技圈、媒体圈、游戏硬件爱好者之间兴起,除微软、索尼、Facebook这类布局较早的行业巨头,大部分VR项目都处于初创阶段。

当时,国内58.6%的VR项目处在天使轮阶段,而超过B轮的VR项目仅占整体的11.2%;再看全景相机领域,Jaunt VR、谷歌Jump、诺基亚Ozo、GoPro相机阵列是那会儿响当当的“头号玩家”。在VR全景视频内容生态尚处萌芽期的年代,这些动则几十万乃至上百万一台的设备是普通人可遇不可求的奢华装备。

作为布局未来的首选领域,就在各大厂商、创业者挤破头也要进入VR这个令人垂涎欲滴的行业之时,当时的刘靖康仅仅是因为手机直播视频只能拍到局部,且清晰度不高,用户观感不佳,难以把现场很好地分享出去而开启了全景相机的创业之路。

2016年7月, Insta360 Nano全景相机应运而生,次年1月推出专业级全景直播相机Insta360 影石 Pro。这种在其他VR从业者眼中所谓的“奇葩”想法几乎贯穿了Insta360 影石机型的全部阶段,而这也为影石创新早早建立起生于VR但不局限于此的市场思维模式奠定了扎实基础。

在之前的一次媒体采访中,刘靖康这样说道:“我们的短期目标,就是如何尽可能在产品适用性方面超过竞品厂商,而长期目标则是如何让Insta360 影石这个品牌持续发展下去。

对于硬件创新的理解,刘靖康的想法和当时处在同一起跑线上的其他厂商有很大不同。

相较于在VR内容拍摄方面的技术进步,他更加关注的是Insta360 影石的硬件设备能不能洞悉到消费者的影像需求变化,随着视频玩法、花样的与日俱增,全景相机与各种拍摄场景的结合才是其关注的重点。

围绕着这个想法,刘靖康从几个方面对Insta360产品线做深入挖掘,并从研发、市场销售和营销模式等方面进行切入管理。

对于硬件产品线的扩展,刘靖康曾这样分享道,Insta360 影石的融资行为很多时候并不是针对其目前的主营业务,而是为公司未来几年的业务去做考虑:一个公司之所以能活几十年,是因为他们在原有业务还没有下滑的时候找到了新的增长点。

影石创新设立了以研究院、产品中心和技术中心为主的多维度研发体系,目前其公司研发、技术人员共210人,占总人数的46.15%。

其中,研究院主要负责计算机视觉、图像技术储备和算法加速等核心技术研究;产品中心主要负责完成产品的需求设计、交互设计等;技术中心主要负责技术、原理及电路板设计等。此外,品牌中心、行业应用中心、供应链中心亦在交互设计、行业及竞品分析以及研发制造工艺等方面提供支持。

近三年间,影石创新的研发投入分别为2811.53万元、4025.94万元和 9092.45 万元,研发投入金额累计15929.92 万元,占营业收入比例为 15.84%,其形成主营业务收入的发明专利中,境内授权发明专利17项,境外授权发明专利2项,共计19项。

放眼未来的研发思路和庞大的研发预算支撑,是令影石创新不断推陈出新的根本所在,而对自己一针见血的市场定位,才是保证其在不断创新过程中获得收益的根本理由。

“最大的竞争对手是你自己”,在刘靖康看来,Insta360 影石的竞争分短线和长线。短线是跟其他品牌的竞争,长线看一直以来是产品有没有解决用户在场景下的不同问题。

对于市场销售的理解,刘靖康认为短线品牌竞争力的体现在于这款产品能否在较好的销售窗口期及时研发出来适宜的设备进行销售,这影响的是收入和产出的良率以及消费者是否满意。从长远来看,产品功能需要放在场景中看,如果你的产品没有解决好定位场景下的问题,那就是败给了那些问题,也不能服务好用户,就不会选择你的产品和品牌。

纵观Insta360 影石产品线,旗下品类可以大致分为专业级全景相机(Pro系列和TITAN等)、运动相机(包括ONE R系列、ONE(X)系列、GO 系列)、消费类全景相机(EVO系列)和手机配件相机(Nano 系列、Air 系列)四种,每款产品在细分到型号级别的程度上对针对的需求场景和功能与受用群体一一对应。

另一方面,开头提到的社交属性是Insta360 影石产品线一直继承的特色属性之一。

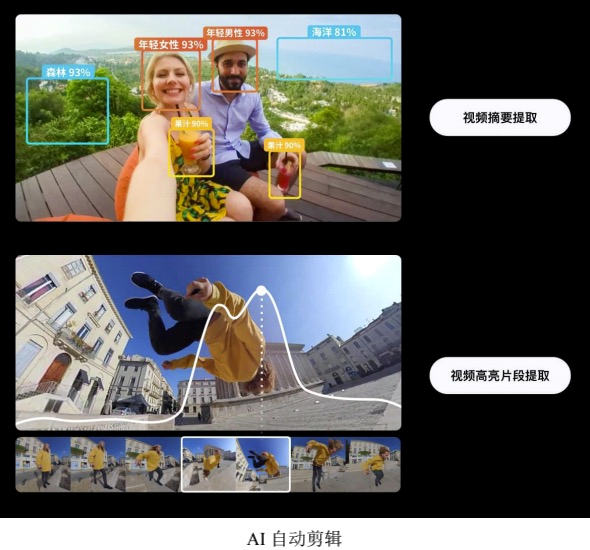

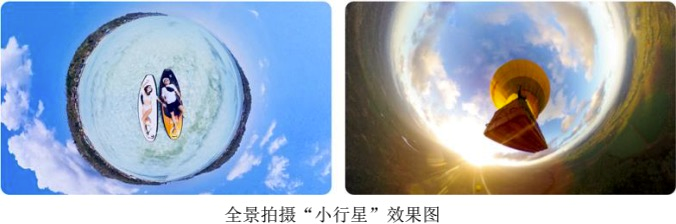

从Nano开始,无论专业级还是消费级产品,其功能项目中必然不会缺席一键分享的玩法。以消费级产品为例,其基于分享功能推出具备观看裸眼3D功能的EVO相机和支持小行星视角、子弹时间、隐形自拍杆功能的ONE系列相机。

有媒体评论,正是因为Insta360 影石将分享功能与不断精进的自动画面传输、拼合功能相结合,才让更多人体会到全景相机带来的这种画面张力的魅力,更愿意去尝试全景相机所带来的无限魅力。

这种分享理念,表现在Insta360 影石产品的研发、软件和硬件设计的方方面面,其产品设计对于全景拍摄功能属性的坚守和创新,令其具备了在获得某个领域小范围内成功的情况下,不是被行业巨头吃掉,而是反过来让自己成为行业巨头。

吃透了自己能做的事,找准应该瞄准的方向,学习但不模仿,坚信实现创新与成功无关年龄是在那个阶段刘靖康与同类型创业者的最大不同之处。

对于营销模式的理解,影石创新建立了广泛的销售网络和多样化的销售模式。据投股书披露,该公司产品的销售网络已覆盖全球的3000多家零售门店和50多座海内外机场,并与Apple Store零售店、徕卡旗舰店、佳能金牌店、Best Buy、B&H、顺电等知名渠道进行长期合作。

据悉,现阶段影石创新拥有线上和线下、直营和经销相结合的多种营销模式,并针对全球化销售。其中,包括大型商超或专业销售渠道、经销商以及直销客户。目前通过线下渠道进行销售占大头,报告期内公司线下销售收入占比分别为76.42%、70.68%、65.35%和57.80%。

报告期内,公司线下主要通过买断式经销渠道进行销售。2017年至2020年1-6 月,其买断式经销收入分别为10522.01万元、13803.09万元、33009.43万元和 18053.89万元,占线下销售比例分别为 86.92%、75.91%、86.38%和89.14%。

2018 年该公司为拓宽线下销售渠道,开始与Apple Store零售店代理商以代销模式展开合作,该年度代销商收入比例增长至15.43%,故买断式经销商收入占比有所下滑。

不难看出,基于线下销售渠道与具有天然用户基数的零售店达成合作,引入自己的产品到其零售店体系形成买断式经销商营收是影石创新提升收入的最大利器之一。

起步VR,不止于VR

开头就讲到,起步VR却不止于VR是Insta360 影石一路走来所遵守的不变原则。

起步VR,指的是旗下所有产品都基于全景拍摄相机作为硬件底层属性研发和设计,并结合社交和自研功能加大分享式传播力度,使其逐渐形成与同类型产品之间在用户基数、资金收入、研发等方面的壁垒。

不止于VR,在于积极布局研发能力在运动相机、航拍相机等更大市场的布局脚步,结合全景属性为这一领域带来创新产品,并满足一个或者多个用户场景需求。 随着计算机网络技术、智能控制技术等信息技术的不断发展,智能化的概念开始逐渐渗透到影像设备行业,以运动相机、航拍无人机、全景相机等设备为代表的智能影像设备行业开始快速发展。

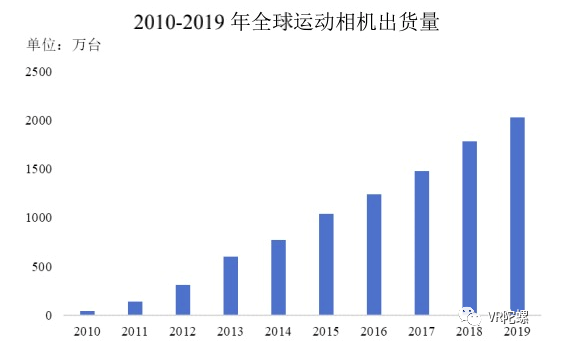

从 2017 年开始,全球智能影像设备市场整体规模从2015年的41.20亿美元,快速增长到2019年的87.68亿美元,近五年的复合增长率达到20.78%。根据Statista的数据,Insta360 影石产品线涉及的细分行业中,运动相机市场规模从 2011 年的 1.40 亿美元迅速增长至2019年的50.30亿美元,复合增长率达到56.47%。

根据 Frost & Sullivan 的数据,全球运动相机的出货量从2010年的40万台增加至2019年的2030万台,复合增长率达到54.70%;全球航拍无人机的市场规模从2017年的19.2亿美元预计增长至2020年的33亿美元;Greenlight Insights数据显示,2019年全球全景相机市场规模达到5.38亿美元,2024年预计增长至10.43亿美元,复合增长率为 14.16%。 从招股书数据情况来看,目前Insta360 影石消费级智能影像设备销量远高于专业级智能影像设备。从2017年到2020年1-6月,消费级智能影像设备销量分别为108759台、102929台、229282台和132313台;专业级智能影像设备销量分别为3499台、4182台、3416台和1072台。

对于VR内容制作、视频直播及拍摄市场的定位,Insta360 影石在招股书中列举出2014到2026年中国VR市场规模呈现一路上涨的趋势,并从VR看房、360度会议、全景街景、机器人全景视觉和安防各个方面描述了其应用价值。

也就是说,主打专业级拍摄的全景相机系列其销量占整体中的小头,也有业内人士透露,在消费级智能影像设备中集成全景拍摄功能的运动相机销量远高于其主打全景拍摄系列的相机品类。

结语

对于VR行业从业者而言,似乎总是难以找到扩大资金来源的出路,资金不足成为了厂商难以提高研发水平和商业服务的关键难题。实际上,国内VR厂商的融资并购案例并不少,国内厂商能获得资金投入,但仍然没能上市。

此次Insta360 影石即将上市A股,可以说给各位国内VR厂商打下一剂强心针。从年轻创始人刘靖康,到与GoPro“抗衡”的黑科技产品等,在Insta360 影石身上,我们看到了不少的“传奇”。

更重要的是,作为目前国内VR行业唯一一家即将上市的企业,Insta360 影石能够在拥挤的竞争中脱颖而出,离不开该团队具有前瞻性的市场策略。其在对硬件创新、对市场销售和对营销模式的理解具有一定实质性借鉴意义,国内的厂商也可以借此机会审视自身,成为国内下一个上市的VR企业。

投稿/爆料:tougao@youxituoluo.com

稿件/商务合作: 六六(微信 13138755620)

加入行业交流群:六六(微信 13138755620)

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息